Proses penghitungan dan pelaporan kewajiban pajak di berbagai yurisdiksi umumnya menggunakan dua pendekatan utama, yakni “official assessment” dan “self assessment”. Pada pendekatan official assessment, otoritas perpajakan memiliki peran aktif dalam menentukan jumlah pajak yang terutang oleh wajib pajak. Sebaliknya, dalam sistem self assessment, beban perhitungan dan pelaporan pajak diserahkan sepenuhnya kepada wajib pajak. Karena keterbatasan sumber daya manusia dan teknis di tubuh otoritas perpajakan, mayoritas negara lebih mengandalkan sistem self assessment sebagai kerangka dasar dalam administrasi perpajakannya.

Meski demikian, mekanisme official assessment tetap dijalankan, khususnya dalam konteks pemeriksaan pajak. Pemeriksaan menjadi alat untuk menguji kebenaran pelaporan dan tingkat kepatuhan wajib pajak terhadap peraturan perpajakan. Dalam praktiknya, ketika pemerintah memerlukan peningkatan penerimaan pajak, pendekatan official assessment melalui pemeriksaan kerap dipilih karena dianggap mampu memberikan hasil yang cepat dan terukur.

Di Indonesia, Direktorat Jenderal Pajak (DJP) merupakan institusi yang diberi kewenangan untuk melakukan pemeriksaan pajak. Kewenangan tersebut diatur dalam Peraturan Menteri Keuangan (PMK) Nomor 15 Tahun 2025, yang menggantikan regulasi sebelumnya, yaitu PMK Nomor 256 Tahun 2014 dan PMK Nomor 17 Tahun 2013 sebagaimana telah diubah terakhir melalui PMK Nomor 18 Tahun 2021. Penerbitan PMK-15/2025 dimaksudkan untuk memberikan kepastian hukum, menyederhanakan ketentuan pemeriksaan, dan mengintegrasikan peraturan yang sebelumnya terpisah ke dalam satu payung hukum yang komprehensif.

Pembaruan regulasi ini juga dilatarbelakangi oleh perlunya penyesuaian terhadap Peraturan Pemerintah (PP) Nomor 50 Tahun 2022, serta pelaksanaan sistem administrasi perpajakan berbasis teknologi, yaitu Core Tax Administration System (CTAS). PMK-15/2025 sendiri merupakan aturan pelaksana dari beberapa ketentuan perundang-undangan, seperti Pasal 17B dan Pasal 23 Undang-Undang Ketentuan Umum dan Tata Cara Perpajakan (UU KUP), Pasal 23 Undang-Undang Pajak Bumi dan Bangunan (UU PBB), serta Pasal 8 PP-50/2022.

Kepatuhan Pajak dan Pemeriksaan

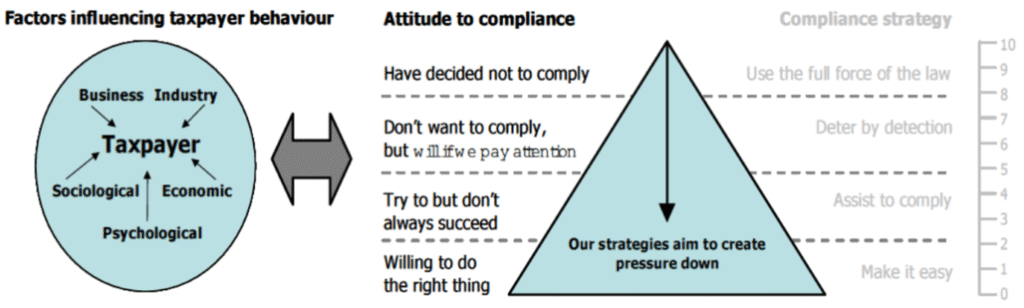

Dalam konteks peningkatan kepatuhan pajak, DJP menerapkan pendekatan berbasis manajemen risiko atau Compliance Risk Management (CRM), yang divisualisasikan dalam bentuk piramida kepatuhan. Strategi ini bertujuan untuk menyesuaikan tindakan otoritas pajak terhadap tingkat kepatuhan masing-masing wajib pajak.

Gambar 1. Compliance Risk Management

Sumber : Guiding Note – Compliance Risk Management: Managing and Improving Tax Compliance (OECD, 2004, hal. 8)

Sesuai dengan piramida kepatuhan (lihat Gambar 1.), strategi kepatuhan pajak di banyak negara menggunakan basis Compliance Risk Management (CRM).

- Jika WP dinilai patuh (willing to do the right thing), KPP akan memberikan kemudahan (make it easy) dengan misalnya persetujuan (a) pengurangan angsuran PPh, (b) pemberian fasilitas pajak, (c) restitusi pendahuluan.

- Jika WP dinilai masih berusaha untuk patuh pajak, tapi tidak selalu berhasil (try to but don’t always succeed), otoritas pajak akan memfungsikan peran petugasnya untuk memberik konsultasi ke WP (assist to comply).

- Jika WP terindikasi tidak akan patuh (don’t want to comply, but will if we pay attention), otoritas pajak segera mengirimkan efek kejut (detterent effect berupa “surat cinta” (deter by detection), yang berisi perhitungan potensi utang pajak.

- Jika WP dianggap sudah memutuskan untuk tidak patuh pajak (have decided not to comply), otoritas pajak segera melakukan penegakan hukum pajak (use the full force of law), berupa (a) pemeriksaan atau bahkan (b) penyidikan.

Efektivitas dari seluruh strategi ini sangat bergantung pada kemampuan DJP dalam menilai dan memetakan tingkat kepatuhan wajib pajak secara akurat, yang salah satunya dilakukan melalui pemeriksaan.

Data Matching

Dalam pelaksanaan pemeriksaan pajak, data matching atau pencocokan data menjadi elemen fundamental. Mekanisme ini memastikan bahwa data yang dimiliki otoritas pajak dapat diuji silang dengan data dari sumber eksternal guna mengidentifikasi potensi ketidakpatuhan. Dengan diterapkannya CTAS, petugas pajak kini memiliki akses terhadap informasi yang jauh lebih komprehensif berkat sistem yang saling terhubung (interoperabilitas). Proses penyusunan SP2DK pun menjadi lebih tajam dan akurat.

Salah satu pilar penting dalam proses pencocokan data adalah pemanfaatan Nomor Induk Kependudukan (NIK), yang kini telah digunakan secara luas di berbagai sistem informasi milik instansi pemerintah, asosiasi, dan lembaga lain yang tergabung dalam Integrasi Layanan Administrasi Pemerintah (ILAP). Ketersediaan dan integrasi data ini membantu DJP dalam membentuk basis data yang andal untuk proses analisis risiko dan pemeriksaan.

Dalam kerangka PMK-25/2025, tahapan yang dianggap paling krusial dalam proses pemeriksaan pajak adalah Pembahasan Temuan Sementara. Tahapan ini mencakup tiga poin utama: pertama, keyakinan pemeriksa terhadap kebenaran temuan; kedua, kekuatan dan relevansi bukti yang mendukung temuan tersebut; dan ketiga, kesesuaian temuan dengan ketentuan peraturan perundang-undangan perpajakan. Ketiga aspek ini mencerminkan prinsip keadilan dan legalitas dalam proses pemeriksaan, serta selaras dengan Pasal 78 Undang-Undang Pengadilan Pajak dan Pasal 12 serta penjelasan Pasal 29 ayat (2) UU KUP.

Inti dari setiap sengketa perpajakan umumnya berpangkal pada perbedaan keyakinan antara pihak-pihak terkait, yaitu Wajib Pajak, Pemeriksa, dan Hakim Pengadilan Pajak. Perbedaan ini dapat dianalisis dari perspektif “theory of belief” sebagaimana dikemukakan oleh Louis Narens (2003), yang menyatakan bahwa keyakinan muncul dalam situasi yang melibatkan dua dimensi ketidakpastian. Kedua dimensi ini memungkinkan interpretasi yang berbeda-beda, tergantung pada sudut pandang dan data yang tersedia.

Dengan demikian, proses pemeriksaan tidak hanya menjadi sarana penegakan hukum, tetapi juga forum klarifikasi, validasi data, serta ruang diskusi objektif mengenai kepatuhan pajak. Perkembangan teknologi dan regulasi yang adaptif menjadi faktor pendukung utama bagi otoritas perpajakan dalam menjalankan tugasnya secara lebih efektif dan akuntabel.