Pada artikel terdahulu, kita sudah membahas perbedaan antara laba usaha dan keuntungan modal. Kali ini, kita akan lanjutkan pembahasan mengenai aspek pajak laba usaha dan keuntungan modal.

Sebelum dibahas lebih lanjut aspek pajak atas laba dan keuntungan modal mari kita simak pertanyaan di bawah ini:

“Jika aset perusahaan berupa investasi saham mengalami peningkatan nilai dibandingkan harga pada saat aset tersebut dibeli, apakah selisih kenaikan aset tersebut merupakan keuntungan yang dikenakan pajak?” Tulisan ini akan mengupas pemajakan atas laba usaha dan keuntungan modal.

Berdasarkan Pasal 4 ayat (1) UU PPh, yang menjadi objek pajak adalah penghasilan, yaitu setiap tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan Wajib Pajak yang bersangkutan, dengan nama dan dalam bentuk apa pun, termasuk:

c. Laba Usaha;

d. Keuntungan karena penjualan atau karena pengalihan harta termasuk :

- keuntungan karena pengalihan harta kepada perseroan, persekutuan, dan badan lainnya sebagai pengganti saham atau penyertaan modal;

- keuntungan karena pengalihan harta kepada pemegang saham, sekutu, atau anggota yang diperoleh perseroan, persekutuan, dan badan lainnya;

- keuntungan karena likuidasi, penggabungan, peleburan, pemekaran, pemecahan, pengambilalihan usaha, atau reorganisasi dengan nama dan dalam bentuk apa pun;

- keuntungan karena pengalihan harta berupa hibah, bantuan, atau sumbangan, kecuali yang diberikan kepada keluarga sedarah dalam garis keturunan lurus satu derajat dan badan keagamaan, badan pendidikan, badan sosial termasuk yayasan, koperasi, atau orang pribadi yang menjalankan usaha mikro dan kecil, yang ketentuannya diatur lebih lanjut dengan Peraturan Menteri Keuangan, sepanjang tidak ada hubungan dengan usaha, pekerjaan, kepemilikan, atau penguasaan di antara pihak-pihak yang bersangkutan; dan

- keuntungan karena penjualan atau pengalihan sebagian atau seluruh hak penambangan, tanda turut serta dalam pembiayaan, atau permodalan dalam perusahaan pertambangan.

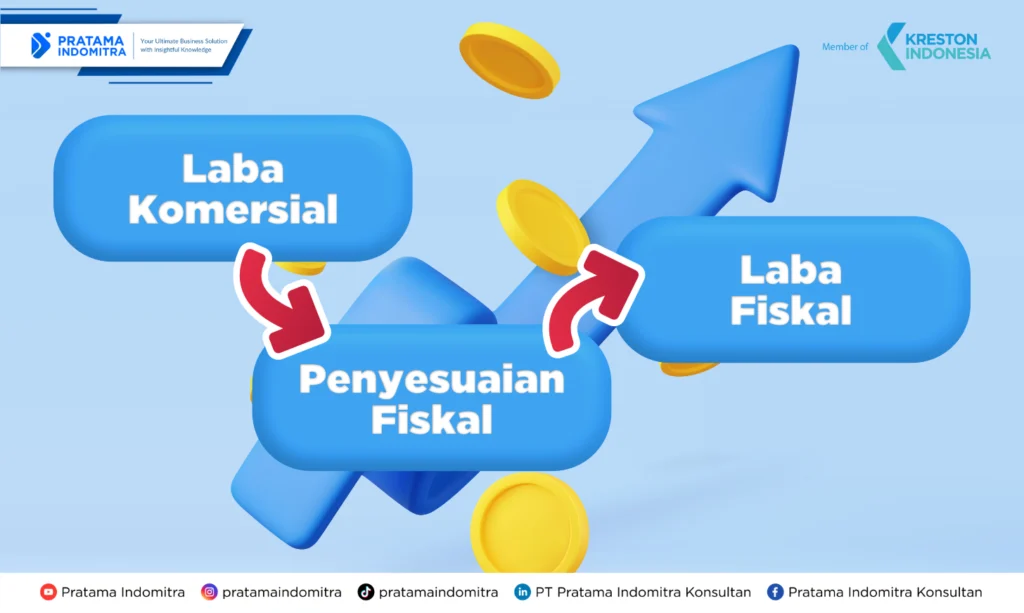

Laba Usaha dan Laba Fiskal

Laba komersial merupakan laba bersih yaitu selisih dari laba kotor yang telah dikurangi semua biaya yang dikeluarkan (biaya operasional dan biaya non-operasional) ditambah pendapatan yang diperoleh dari kegiatan non-operasional jika ada (pendapatan bunga atau pendapatan hasil dari penjualan aset perusahaan). Biaya operasional yang dimaksud di antaranya adalah biaya pemasaran, biaya administrasi, dan biaya penyusutan. Sedangkan yang termasuk biaya non-operasional adalah biaya bunga dan biaya (kerugian) terkait penjualan aset.

Laba Fiskal adalah laba bersih selama satu periode yang dihitung berdasarkan peraturan perpajakan dan menjadi dasar perhitungan pajak penghasilan. Sebelum diketahui secara pasti berapa pajak yang terutang, penyesuaian fiskal perlu dilakukan karena terdapat beberapa perbedaan perlakuan baik itu mengenai pengakuan penghasilan maupun mengenai biaya atau beban. Rekonsiliasi yang dilakukan akan menghasilkan koreksi fiskal yang akan memengaruhi besarnya laba fiskal serta pajak penghasilan (PPh) terutang.

Untuk mendapatkan laba fiskal, perusahaan harus melakukan penyesuaian-penyesuaian atas biaya-biaya yang tidak diperkenankan untuk dibebankan seperti biaya sumbangan, biaya yang dibebankan untuk kepentingan pribadi pemegang saham, biaya penyusutan yang tidak diizinkan dalam peraturan perpajakan atau metode penentuan harga pokok persediaan yang berbeda dengan aturan perpajakan. Setelah didapatkan laba secara fiskal, maka yang selanjutnya adalah pengenaan tarif PPh badan (Pasal 17 atau Pasal 31E UU PPh ) atas laba fiskal.

Untuk mendapatkan laba fiskal, perusahaan harus melakukan penyesuaian-penyesuaian atas biaya-biaya yang tidak diperkenankan untuk dibebankan seperti biaya sumbangan, biaya yang dibebankan untuk kepentingan pribadi pemegang saham, biaya penyusutan yang tidak diizinkan dalam peraturan perpajakan atau metode penentuan harga pokok persediaan yang berbeda dengan aturan perpajakan. Setelah didapatkan laba secara fiskal, maka yang selanjutnya adalah pengenaan tarif PPh badan (Pasal 17 atau Pasal 31E UU PPh ) atas laba fiskal.

Keuntungan Modal (Capital Gain)

Lalu bagaimana implikasi pajak atas keuntungan modal (Capital Gain)? Sesuai ketentuan Pasal 4 ayat (1) UU PPh seperti dirujuk di atas, keuntungan karena penjualan atau karena pengalihan harta termasuk sebagai penghasilan kena pajak. Keuntungan modal (capital gain) sendiri terdiri atas keuntungan yang belum direalisasikan dan keuntungan yang telah direalisasikan. Keuntungan atau kerugian yang direalisasi dan belum direalisasi diperlakukan berbeda untuk tujuan perpajakan.

-

Keuntungan yang belum direalisasikan

Keuntungan yang belum direalisasikan merujuk pada perubahan nilai investasi atau aset tertentu yang belum dijual atau direalisasikan. Artinya, keuntungan tersebut hanya ada dalam catatan buku atau nilai pasar saat ini, tetapi belum diwujudkan melalui transaksi jual beli. Dalam hal ini, pajak tidak dikenakan atas keuntungan yang belum direalisasi tersebut, sampai aset tersebut terealisasi /terjual.

Misalnya, jika suatu perusahaan membeli sekuritas dengan harga Rp 50 per saham. Saat ini aset tersebut masih dimiliki dan nilainya Rp 100 per saham. Dalam hal ini, perusahaan memperoleh keuntungan kertas sebesar Rp 50 per saham, meskipun belum direalisasi. Atas keuntungan sebesar Rp 50 tersebut belum dikenakan pajak.

-

Keuntungan yang telah direalisasi

Keuntungan yang telah direalisasi artinya keuntungan karena perubahan nilai jual/nilai pasar yang naik atas suatu investasi atau aset tertentu yang dihasilkan dari transaksi pengalihan atau penjualan yang telah terjadi. Atas keuntungan yang telah direalisasi tersebut dikenakan pajak.

Misalnya, perusahaan membayar Rp 1.000 untuk beberapa lembar saham. Dua tahun kemudian, perusahaan menjual sahamnya seharga Rp 1.200 sesuai harga pasar. Realisasi keuntungan adalah selisih Rp 200 antara harga beli dan harga jual saham. Dengan demikian, keuntungan Rp 200 diperhitungkan sebagai penghasilan kena pajak.

Menjawab pertanyaan di awal tulisan ini, “ketika aset perusahaan berupa investasi saham mengalami peningkatan nilai dibandingkan harga pada saat aset tersebut dibeli, apakah selisih kenaikan aset tersebut merupakan keuntungan yang dikenakan pajak?”

Jawaban atas pertanyaan tersebut adalah pajak belum dikenakan jika keuntungan tersebut merupakan belum direalisasi. Namun, apabila atas saham tersebut dijual sehingga keuntungan menjadi terealisasi maka keuntungan tersebut menjadi objek pengenaan pajak penghasilan.